Beneficios flexibles que motivan a tus empleados

- Gestiona todos los beneficios desde una única plataforma

- Reduce las tareas operativas tediosas

- Consigue un uso superior al 80% entre tu plantilla

Miles de empresas ya se benefician de las ventajas de Cobee by Pluxee

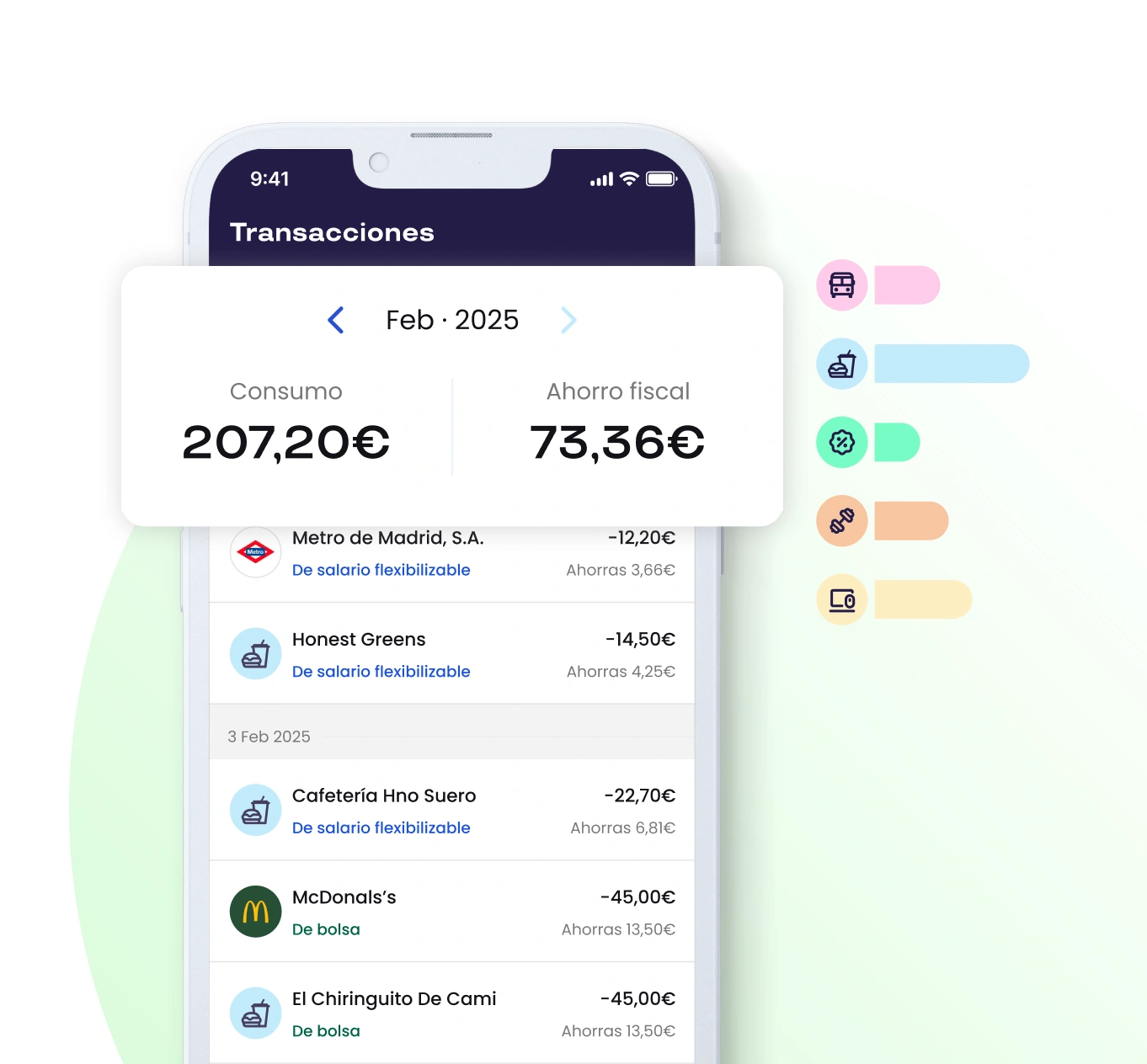

La mayor oferta de beneficios del mercado

Ofrece a tus empleados beneficios excepcionales

Un plan de beneficios para empleados exitoso aumenta hasta un 25% el engagement con la compañía. Ten en tu mano las herramientas para crear planes que impactan directamente en el engagement y la rotación.

Comida

Restaurantes, cantinas, bares… Si dan de comer, se puede pagar con Cobee.

Transporte

Facilita el desplazamiento en transporte público: bus, metro y tren a su disposición

Guardería

Catálogo ilimitado de guarderías y escuelas infantiles de 0 a 3 años.

Formación

Idiomas, cursos online, MBA… Cada empleado tiene la libertad de elegir su desarrollo.

Seguro de Salud

Una cobertura completa también para tu pareja y/o hijos.

Bienestar Físico

La mayor plataforma de gimnasios a tu alcance. Cuida tu bienestar.

Descuentos

Descuentos en las mejores marcas: Amazon, H&M, Zalando…

Equipos Informáticos

Crea tu propia oficina en casa con todo lo que necesites: monitores, auriculares, ratones…

Renting

Programas de alquiler de vehículos a precios más que competitivos.

Dedica tu tiempo a lo que realmente importa: tus empleados

Minimiza tu carga administrativa

Dispara la eficiencia de tu departamento de RRHH gracias a nuestra plataforma totalmente automatizada.

Contratación y proveedores

Olvídate de procesos tediosos e idas y venidas con múltiples proveedores.

Con nuestra plataforma all-in-one contarás con todo lo que necesitas en un mismo lugar y con un solo interlocutor. Además, te acompañaremos en todo el proceso, de principio a fin.

Personalización de beneficios

Crea planes de beneficios 100% personalizados sólo con un clic orientados a cada persona o colectivo.

Tú eliges: tipo de entrega, grupos de trabajadores y beneficios. Ahora incluso podrás personalizar el nombre de tus bolsas para mejorar el uso de los planes.

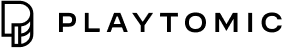

Gestión y tareas

Tu carga administrativa será mínima automatizando todos los procesos gracias a nuestra plataforma 100% digital.

Ya sea de forma manual o masiva, la carga inicial mediante un archivo CSV te permitirá una sincronización automática que te ayudará a ser mucho más eficiente.

Medición y métricas

Descubre de un vistazo todas las métricas para poder tomar decisiones en tiempo real.

Desde el panel de Analítica, conoce cuáles son los beneficios más utilizados, los consumos medios por persona y la adhesión de tu equipo para multiplicar su engagement.

Adhesiones 3-4 veces superiores a otros proveedores

Aumenta el engagement de tus empleados

Crea planes de beneficios realmente personalizados que mejoran el bienestar del equipo, con máxima autonomía y flexibilidad.

Flexibilidad

Unificación

Visibilidad

Casos de éxito

Así ha transformado Cobee by Pluxee la gestión de beneficios en las empresas

Miles de empresas como la tuya ya usan Cobee a diario. Conoce nuestras mejores historias de éxito.

Hemos comprobado que la adhesión a los beneficios con los que cuenta Cobee es mucho mayor a la que teníamos con otros partners similares

Cobee es el beneficio mejor valorado por toda la plantilla de Clicars. Su implantación fue muy rápida y sencilla

Creíamos imprescindible contar con una palanca de retribución flexible que pudiera satisfacer la salud financiera de todos los empleados

Con Cobee hemos aumentado en menos de un año un 50% la adhesión de los empleados a los planes de beneficios

Para Playtomic es súper importante que nuestros trabajadores se sientan a gusto y puedan usar todos los beneficios a los que legalmente tienen derecho

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

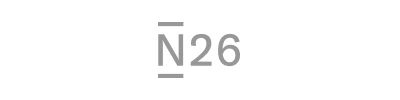

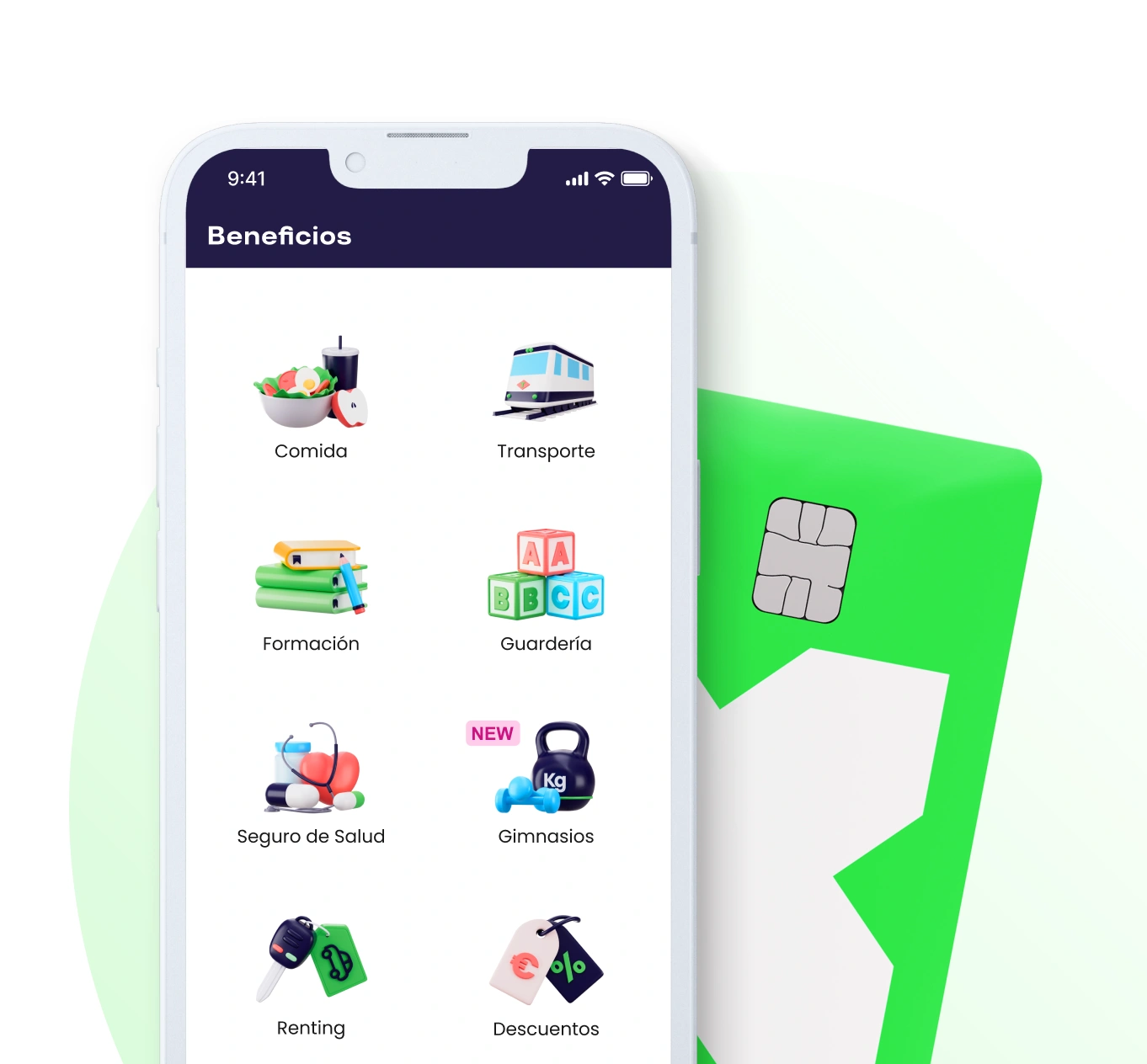

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados