Los planes de pensiones que buscabas

- Una forma de ahorro a largo plazo para el equipo que complementa su pensión pública.

- Ventajas fiscales para empresa y empleados según cómo se ofrezca el beneficio.

- Planes flexibles y personalizados que se adaptan a la situación de tu plantilla.

Miles de empresas ya se benefician de las ventajas de Cobee

Planes de pensiones flexibles

Qué es el plan de pensiones de Cobee

Ofrece a tus empleados el segundo beneficio más demandado por los equipos y mantenlos motivados.

Ahorro a largo plazo

A través de un plan de pensiones los empleados pueden generar un ahorro que complemente su futura pensión pública.

Libertad de entrega

Como empresa podrás elegir si cubres el 100% del beneficio o si una parte se carga al empleado como retribución flexible.

Ventajas fiscales

Tu equipo podrá disfrutar de exenciones fiscales y tu empresa podrá deducir este gasto en el Impuesto de Sociedades.

Cómo funciona el plan de pensiones de Cobee

Cuida del bienestar financiero de tu equipo a través de una solución de ahorro a largo plazo y garantiza su futuro.

Control límite fiscal

Cómo funciona

No tendrás que preocuparte por que tus empleados sobrepasen el límite fiscal de la remuneración en especie:

- Notificaciones automáticas.

- Bloqueo antes de llegar al límite.

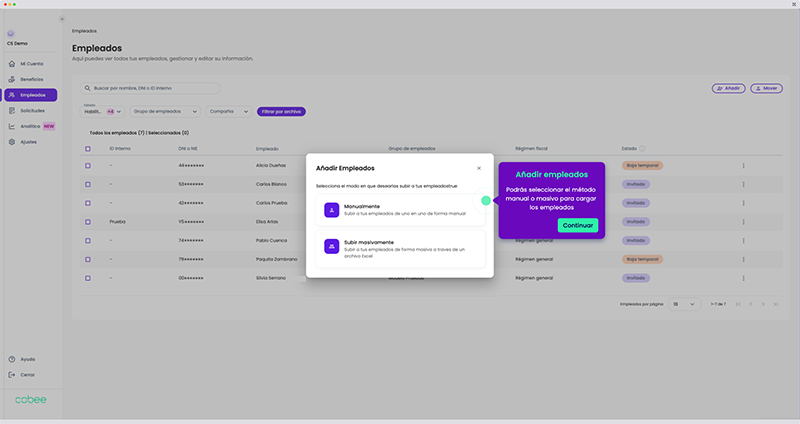

Autogestión

Cómo funciona

Descárgate de trabajo dando autonomía a tu equipo en algunas gestiones:

- Contratación del servicio.

- Hacer aportaciones puntuales.

Analítica

Cómo funciona

Utiliza toda la información de tu equipo sobre el uso del beneficio:

- Desde el dashboard tendrás todo el control sobre su funcionamiento.

- Podrás tomar decisiones basadas en datos.

Visualización

Cómo funciona

Ahorra tiempo de gestión dando a tus empleados una visión completa del beneficio desde la app:

- Condiciones del plan de pensiones.

- Dinero ahorrado gracias al plan.

- Histórico de aportaciones.

Las ventajas de un plan de pensiones para tu equipo

Proporciona a tus empleados un plan de futuro que haga crecer sus ahorros y benefíciate de las ventajas fiscales.

Ofrece el segundo beneficio mejor valorado por los empleados y potencia así el employer branding.

Ahorro fiscal para la empresa, para el empleado o para ambos, dependiendo de cómo se ofrezca el beneficio.

Visibilidad en tiempo real del ahorro. A través de una interfaz visual podrán seguir el funcionamiento del beneficio.

Autonomía e independencia para contratar, consultar y gestionar el beneficio a través de la app de Cobee.

Cada vez son más las empresas que confían en Cobee

Únete a la revolución de los beneficios flexibles y empodera a tu equipo ofreciendo los mejores beneficios con Cobee.

Planes desde

1€ empleado/mes

Encuentra el plan perfecto para tu equipo mientras te mostramos la plataforma.

Solicita una demo

Preguntas frecuentes del plan de pensiones

El Beneficio Plan de Pensiones es un instrumento de ahorro a largo plazo. El objetivo es generar una serie de ahorros para completar la pensión pública que el empleado recibirá a la hora de la jubilación.

Un plan o fondo de pensiones es un instrumento de ahorro a largo plazo. El objetivo es generar una serie de ahorros para completar la pensión pública que recibiremos al jubilarnos y poder vivir un poco más tranquilos. A la hora de generar estos ahorros, podemos hacerlo de dos formas:

Plan de pensiones individual

Una persona decide que es el momento de ahorrar a largo plazo y lo hace con ayuda de un gestor, normalmente bancos y aseguradoras, que son quienes harán que su dinero crezca. Esta persona podrá ir haciendo aportaciones puntuales o periódicas con una condiciones acordadas con el gestor. En ellas se decidirá dónde se invierte el dinero: renta fija, renta variable o planes mixtos. Y, a partir de ahí, el gestor “moverá” el dinero en diferentes fondos con el fin de obtener la mayor rentabilidad.

Además del ahorro, estos planes conllevan una importante ventaja fiscal: todo el importe que aporte esa persona, reduce la base imponible en la declaración de la renta.

Según los datos recogidos en el informe del Observatorio Inverco sobre la inversión en Planes de Pensiones Individuales, en la actualidad el 16,4% de los españoles cuenta con un plan de pensiones individual, aproximadamente 7,6 millones de personas.

Plan de Pensiones de Empresa o de Empleo (PPE)

El objetivo sigue siendo ahorrar a largo plazo, pero, aquí, entran en escena las empresas o instituciones para las que trabaja una persona para facilitar esos ahorros. Estas empresas pueden ser tanto privadas como públicas (organizaciones, instituciones, ayuntamientos, universidades…).

Se calcula que en la actualidad solo un 1% de las empresas ofrece estos servicios, que beneficiarían al menos a 2 millones de empleados. El conjunto de empresas y organismos que se agrupan bajo este porcentaje es, además, muy limitado, reservado principalmente a empleados de la Administración General del Estado, del sector bancario (Caixabank, BBVA; Santander, Bankia…) y grandes empresas como Telefónica, Iberdrola o Endesa.

Al igual que en los planes individuales, los planes de pensiones de empleo disfrutan de importantes ventajas fiscales. Todo el importe que se aporte -que podrá ser mayor en estos planes que en los individuales-, reduce el IRPF a pagar por el empleado. Para la empresa, las aportaciones a planes de pensiones se podrán deducir de la Base Imponible del Impuesto de Sociedades.

La empresa podrá aportar un máximo anual de 8.500 euros, mientras que los empleados podrán aportar un máximo de 1.500 euros o 2,5 veces lo aportado por la compañía.

Según la modificación del 30 de diciembre de 2021 en la Ley de Regulación de los Planes y Fondos de Pensiones, el total de aportaciones a planes de pensiones individuales no podrá superar los 2.000 € frente a los 8.000 € anteriores. Una importante reducción que favorece a los planes de empleo, a los que se pueden aportar hasta 8.000 € como contribuciones del empleador.

Por lo tanto, para sacar el máximo provecho a los planes de pensiones, habría que aportar 2.000 € al plan privado y 8.000 € al plan de empleo a través de las contribuciones empresariales.

A partir de 2022, además, se ha añadido una última modificación que reduce el límite de la aportación privada a 1.500 € y aumenta el límite para la empresa a 8.500 €.

Ya sea como Beneficio Social o como Retribución Flexible, tanto la empresa como el empleado tienen ventajas fiscales. La empresa podrá deducirse las cantidades en su Impuesto de Sociedades, mientras el trabajador verá en su nómina reflejado el importe aportado como ‘retribución en especie’, por lo que tendrá una deducción de la base imponible de su IRPF. El importe máximo deducible será de 10.000 euros por año (1.500 € de aportación del trabajador y 8.500 € de la empresa).

La principal razón para poder recuperar el dinero de un Plan de Pensiones es la jubilación legal. Aunque la legislación también recoge otros supuestos, como son el desempleo de larga duración o una incapacidad laboral. Además, a partir de 2025 también se podrá recuperar el dinero aportado desde el décimo año en el que se empezó a aportar dinero.

Sí, puedes tener más de un plan de pensiones contratado a la vez aunque los límites fiscales serán los mismos sumando el conjunto de aportaciones. Es decir, si tú ya contabas con un Plan de Pensiones y ahora tu empresa también quiere hacer aportaciones a otro nuevo, podrás disfrutar de ambos.

- Asesoramiento financiero

El papel que juega la empresa para acompañar la materialización de los planes de futuro es crucial. Porque antes de que el empleado decida suscribirse al plan, es necesario informarle y asesorarle. La formación financiera que puede ofrecer la empresa acerca de cómo planificar su jubilación es sin duda uno de los principales “regalos” que puede hacer al empleado. Es el momento de cambiar la escasa cultura de ahorro y de previsión que ha perdurado en nuestro país durante décadas y la empresa tiene todas las herramientas al alcance para hacerlo. - Competitividad europea

Todas las miradas se dirigen a esas empresas que están fomentando cada vez más la oferta de planes de empleo y que nos harán salir definitivamente de la cola de Europa en cuanto a planes de jubilación. Si hoy en día representan solo un 1%, se pretende que la reforma revolucione el panorama nacional y haga aumentar el número de empresas implicadas en el futuro del trabajador.. - Fidelización del empleado

La mayoría de los beneficios para el empleado van dirigidos a productos cotidianos, de uso habitual. Los planes de pensiones de empleo, sin embargo, van dirigidos a un consumo futuro. Apostar por este tipo de productos implica un compromiso con el trabajador y con su vida personal, lo que se traduce en reconocimiento y fidelidad por parte de este. Sin duda, una ventaja competitiva y diferenciadora frente a empresas de la competencia que no ofrecen este beneficio. - Mejora del clima laboral

Mejorar el ambiente y las condiciones de trabajo pasa necesariamente por entender al empleado y sus necesidades. Si a día de hoy muchos empleados pueden considerar que un plan de empleo no es lo que necesitan, la empresa debe encargarse de informarle de los beneficios a largo plazo. Esto contribuirá a reforzar el vínculo con la empresa y el reconocimiento de sus esfuerzos por parte de la plantilla, lo que repercutirá positivamente en el ambiente de trabajo. - Deducción del Impuesto de Sociedades

El importe que aporte la empresa se podrá deducir del Impuesto de Sociedades, como hemos comentado. Por lo tanto, además de todas las ventajas de bienestar del empleado y captación de talento, hay una económica que favorece la aplicación de estos planes.

- Planificación de futuro

Según los expertos, en la actualidad no hay conciencia de la importancia de planificar cuanto antes la jubilación para asegurar el nivel de vida tras el retiro. En este sentido, favorecer la implantación de planes de ahorro en el ámbito empresarial ayudan al empleado a sentar las bases de su pensión de jubilación. - Mayor rentabilidad

Los planes de empleo ofrecen comisiones muy bajas, lo que permite que la rentabilidad sea mayor que la de los planes individuales. Además, en función del perfil del trabajador se podrá optar por contratar un plan con más o menos riesgo (renta fija, variable o mixta) que se adapte mejor a cada necesidad y perfil. - Ventajas fiscales

Una de las ventajas más llamativas para el empleado son las ventajas fiscales, muy favorables como hemos visto. Este producto, puede ser promovido y asumido desde la empresa -también la parte correspondiente al empleado- como Beneficio Social, o ofrecido mediante Retribución Flexible. En cualquier caso, dicha aportación figurará en la nómina del trabajador como retribución en especie con sus consiguientes ventajas fiscales. - Bienestar económico

El obstáculo que frenaba la irrupción de estos planes está ya superado. Más allá de la complejidad del producto en sí, los trabajadores son conscientes de que una buena base financiera genera el bienestar y la seguridad que abre las puertas a los sueños de futuro. Si es la empresa la que estimula y favorece este bienestar económico, los lazos del empleado hacia ella serán mayores y más fuertes. - Transparencia

Para poner en marcha un plan de pensiones de empleo, es necesario crear una Comisión de Control. Esta se compone por representantes de la empresa y de los trabajadores que velarán por el correcto funcionamiento del plan y decidirán conjuntamente la política de inversión. La aplicación de este beneficio, por tanto, se basa en la transparencia y total comunicación entre ambas partes.

En un Plan de Pensiones de Empleo, la empresa es la promotora y el empleado es el partícipe. Estas presentan la opción de adherirse a sus empleados y estos, voluntariamente, deciden participar.

Como en todo en esta vida, los entresijos del plan están recogidos en la Ley de Regulación de Planes y Fondos de Pensiones. Cabe destacar, los principios que rigen la aplicación de estos planes:

- Existe un principio de no discriminación que permite que cualquier empleado con más de 2 años de antigüedad en la empresa pueda adherirse al plan. Este periodo puede ser menor si así se contempla en la negociación inicial.

- La cuantía de las aportaciones por parte de la empresa pueden ser diferentes si así se conviene.

- Las aportaciones son irrevocables. Una vez aportadas, pasan a formar parte de los derechos de los beneficiarios.

- Existen una serie de derechos consolidados procedentes de las aportaciones a los planes y de su revalorización. Estos solo podrán hacerse efectivos en contingencias recogidas en la ley (jubilación, gran dependencia, incapacidad laboral y fallecimiento) o contingencias excepcionales como enfermedad grave, desempleo o supuestos de liquidez como el derivado de la COVID-19.

Con todo esto presente, la empresa puede definir las aportaciones que hará por empleado. Como veíamos arriba, pueden ser diferentes si así se recoge en el plan.

Según nuestro estudio en Tendencias sobre Beneficios para empleados, el 63,5% de los encuestados tiene interés en un plan de pensiones, y más de la mitad de los consultados ha aumentado su interés en los últimos meses.

En cuanto a la cantidad, la media que cada empleado estaría dispuesto a aportar a un plan de empleo si su empresa aportara la misma cantidad sería de 212 €.

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados