Retribución Flexible, ¿cotiza a la Seguridad Social?

Para un trabajador, sobre todo si se incorpora a una empresa, es importante saber qué va a ganar realmente a final de mes. Si además de la retribución dineraria se añaden otros tipos de retribuciones al salario, como la Retribución Flexible, las dudas se disparan. Una de las preguntas más habituales es saber si la Retribución Flexible cotiza a la Seguridad Social.

Conocer al detalle todos los factores que han de tenerse en cuenta a la hora de calcular el sueldo neto de los trabajadores así como las posibles deducciones es fundamental.

1. Deducciones de la nómina a tener en cuenta

El sueldo o salario neto (también conocido como salario líquido) es el dinero que recibe un trabajador en concepto de retribución por parte de la empresa después de aplicar las correspondientes retenciones y deducciones en cada nómina mensual.

¿Qué son las deducciones? Todo aquello que se retiene o resta del salario base para obtener el salario neto. A continuación vemos cómo se pueden clasificar estas deducciones que aparecen en la nómina:

Tipos de deducciones

- Retenciones de IRPF

El Impuesto sobre la Renta de las Personas Físicas o IRPF es un impuesto directo y progresivo (en otras palabras, la tributación aumenta de forma proporcional a los ingresos declarados) que se aplica sobre los rendimientos obtenidos por una persona a lo largo de un año.

Este impuesto viene determinado por la situación personal del sujeto y por su riqueza, y se clasifica en diferentes tramos de IRPF. El hecho de que aparezca en la nómina se debe a que la parte del impuesto que tiene que ver con los rendimientos obtenidos por el trabajo se va descontando mes a mes de la nómina como si fuera un anticipo o adelanto del pago que el empleado tendrá que realizar a Hacienda en la declaración de la renta (declaración anual del IRPF).

- Cuotas a la Seguridad Social

Las cuotas o cotizaciones a la Seguridad Social son algo distinto. Para empezar, no son progresivas, sino que establecen un porcentaje fijo sujeto a la base de cotización del trabajador. Y por otra parte, el pago de las mismas corre a cuenta del empleado y de la empresa en distintos porcentajes. Las cuotas por accidentes de trabajo y enfermedades profesionales, y al Fondo de Garantía Salarial (Fogasa), van a cargo exclusivamente de la empresa.

En la nómina encontraremos como conceptos sujetos a la aportación a la Seguridad Social las contingencias comunes, los accidentes de trabajo y enfermedades profesionales, el desempleo, el tipo de contrato, el Fondo de Garantía Salarial, la formación profesional y la cotización adicional por horas extraordinarias.

- Otro tipo de deducciones: pagos en especie

Existen otro tipo de deducciones como los pagos en especie o retribución en especie. Aquí aparecerán todos los beneficios que la empresa pone a disposición del empleado ya sea a través de Beneficios Sociales (por encima del salario) o como Retribución Flexible (consumido desde el salario bruto del empleado).

2. La Retribución Flexible en la nómina

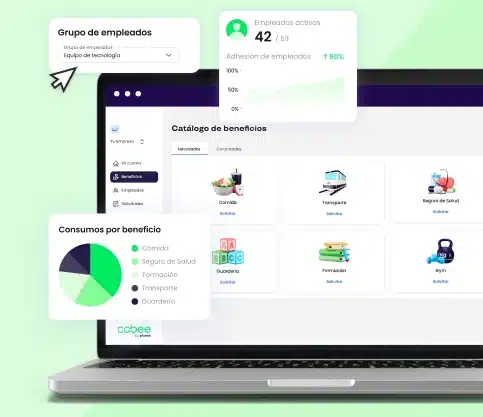

A través de los planes de Retribución Flexible, la empresa pone a disposición de su plantilla bienes y servicios a un precio menor al habitual. La forma de disfrutar de este precio reducido es consumir directamente desde la nómina o salario bruto. De esta manera, el IRPF a pagar se reduce considerablemente.

El motivo es que algunos productos y servicios cuentan con importantes exenciones a la hora de tributar. En otras palabras, los empleados dedican parte de su salario bruto a determinados gastos, lo que reduce su base imponible y, por lo tanto, disminuye la carga impositiva. Las tarjetas de comida, el pago de la guardería para hijos menores de tres años, o la contratación de los seguros de salud son algunos de ellos.

Esta parte proporcional del salario bruto que el trabajador ha decidido destinar a servicios dentro de un plan de Retribución Flexible no puede exceder el 30 % del mismo.

3. La Retribución Flexible cotiza a la Seguridad Social

Desde enero de 2014 y teniendo como base el Real Decreto-Ley 16/2013 de mejora de la contratación estable y la empleabilidad de los trabajadores, los pagos en especie que una empresa realiza a un trabajador forman parte de la base de cotización a la Seguridad Social. En concreto: “La base de cotización […] estará constituida por la remuneración total, cualquier que sea su forma y denominación, tanto en metálico como en especie, que con carácter mensual tenga derecho a percibir el trabajador o asimilado, o la que efectivamente perciba de ser ésta superior, por razón del trabajo que realice por cuenta ajena”.

La explicación por lo tanto está en que la base de cotización a la Seguridad Social está constituida por la remuneración total que recibe una persona por su trabajo, ya sea en forma de retribución dineraria o en especie. Por lo tanto, sí, la retribución en especie cotiza a la Seguridad Social como parte del salario bruto total.

Y es esta otra de las principales ventajas de la Retribución Flexible, aparte de gozar de una exención fiscal parcial o total del IRPF -según el producto-. Nos podemos quedar con el mensaje de que la Retribución Flexible solo modifica la base de tributación, no la de cotización.

4. ¿Cómo cotizan a la Seguridad Social los diferentes productos de Retribución Flexible?

Como regla general, a la hora de incluir en la base de cotización a la Seguridad Social, las retribuciones en especie se toman por su importe.

Existen algunas excepciones, de entre las que destacan los productos que son cesión de uso, como vehículos o viviendas. En estos casos se aplican reglas especiales para la valoración de la retribución en especie que determinan la base de cotización.

¿Quieres saber cómo afectan los impuestos al salario?

Consulta la Guía definitiva sobre la Renta para aclarar cualquier duda.