Ventajas de la Retribución Flexible en la declaración de la renta 2024

La Retribución Flexible puede aportar grandes ventajas a los ahorros de los empleados, sobre todo en la declaración de la renta 2024.

Si el número de empresas y empleados que se han unido a los planes de Retribución Flexible se ha multiplicado durante los últimos años -especialmente durante los últimos meses- por algo es. Las empresas han visto en estos planes la mejor forma de mejorar las condiciones de sus empleados sin aumentar sus salarios, haciendo frente a los recortes derivados de la crisis. Por su parte, a los empleados les permite disfrutar de bienes y servicios a un precio inferior al del mercado a la vez que pagan menos impuestos por ellos.

¿Y cómo permite la Retribución Flexible que el ahorro sea mayor en la declaración de la renta? Lo analizamos a continuación.

1. La Retribución Flexible, el IRPF y la renta 2024

Para poder entender todas las ventajas de la Retribución Flexible en la renta, es imprescindible tener claros los 3 conceptos que forman este triángulo amoroso:

¿Qué es la Retribución Flexible?

La Retribución Flexible es un tipo de compensación en el trabajo que permite que los empleados pueden convertir parte de su salario monetario en retribución por productos, derechos o servicios a un coste inferior al precio de mercado. O dicho de otro modo: son gastos del día a día que pagas directamente desde tu nómina, según avanza el mes, y no después. Al ser servicios con exención total o parcial de IRPF, tu neto se incrementa.

El empleado es totalmente libre de usar la Retribución Flexible o no. Y, por supuesto, solo en los productos que considere dentro del límite del 30% del salario bruto anual que establece la Seguridad Social.

Para no llevarse sorpresas, es importante tener claro su significado y conocer bien las diferencias entre la Retribución Flexible y los Beneficios Sociales.

¿Qué es el IRPF?

El Impuesto sobre la Renta de las Personas Físicas más conocido como IRPF es un impuesto que grava todas las rentas que recibe una persona durante un año fiscal en todo el territorio español. Es un impuesto de tipo directo y progresivo que grava de manera diferente a cada persona en función del origen de las rentas y de sus circunstancias personales y familiares. Esto quiere decir que cuanto más altos sean los ingresos brutos de la persona física, mayor será el porcentaje de impuestos a pagar.

Y estas rentas a las que se refiere engloban los rendimientos, ganancias y pérdidas patrimoniales con independencia del lugar donde se produzcan y de la residencia del pagador.

En cuanto al periodo impositivo, este es de un año natural. Por ello, el IRPF corresponde a todos los hechos con trascendencia fiscal que se imputan hasta el 31 de diciembre de cada año.

Es importante recordar que, para entender la nómina, se debe tener en cuenta que la cantidad señalada como concepto de IRPF no es exactamente un pago de impuestos oficial. El concepto de IRPF en nómina es una retención aproximada que realizan las empresas mensualmente de acuerdo al ejercicio fiscal en curso.

El cálculo real de la cifra de impuestos a pagar durante un año solo se realizará en la declaración de la renta del año siguiente, donde la Administración comprobará si las cantidades retenidas mes a mes por la empresa coinciden o no con lo que realmente nos corresponde pagar a Hacienda en virtud de diversos conceptos influyentes. Es decir, este año tendrás que hacer la declaración de la renta 2024.

➡️También te puede interesar: Cómo calcular el ahorro de tu empresa con el simulador de retribución flexible de Cobee

¿Qué es la declaración de la renta?

La declaración de la renta o IRPF es un tributo que tienen que pagar los ciudadanos en relación con los ingresos que hayan obtenido a lo largo de un año. El acto de “ponerlo al día” con la Agencia Estatal de la Administración Tributaria (AEAT o Agencia Tributaria) regulariza la situación fiscal de cada persona y consiste básicamente en calcular los impuestos aún no pagados y restar los ya satisfechos.

Deben realizarla todos los ciudadanos que sean personas físicas residentes en España, con las excepciones de:

- Los que hayan percibido rentas procedentes de rendimientos del trabajo personal, iguales o inferiores a 22.000 euros anuales de un solo pagador

- Los que hayan percibido rentas procedentes de trabajo de varios pagadores, siempre que la suma del segundo y posteriores por orden de cuantía no superen los 1.500 euros.

2. Cómo ahorrar en la renta 2024 gracias la Retribución Flexible

A través de los planes de Retribución Flexible, la empresa puede ofrecer a su plantilla bienes y servicios como tickets comida, tickets transporte, tickets guardería, seguro médico o formación para que los consuman directamente desde su nómina (salario bruto), con carácter siempre voluntario como hemos comentado anteriormente.

La principal ventaja estriba en que los trabajadores consiguen importantes deducciones en el IRPF, ya que la mayoría de los bienes y servicios ofrecidos por la empresa a su plantilla cuentan con importantes exenciones a la hora de tributar.

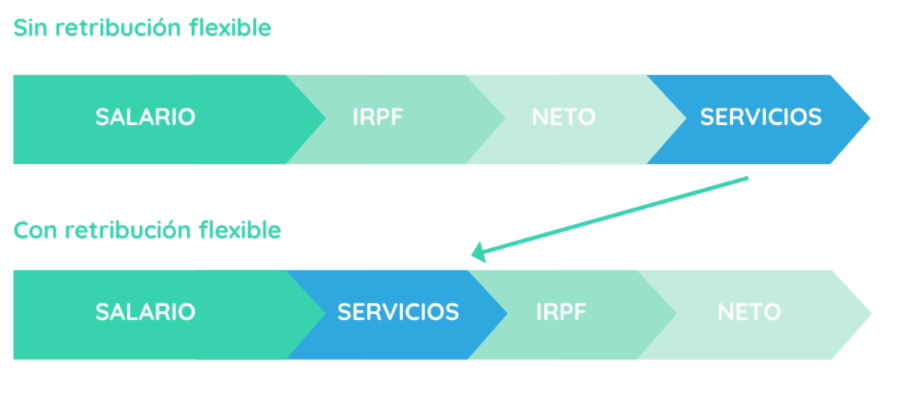

El esquema es sencillo: con Retribución Flexible, estos servicios y productos se consumen desde el salario bruto, por lo tanto reducen la base imponible y así la carga impositiva consiguiente.

Sin Retribución Flexible, estos servicios y productos se pagarían desde el salario neto, una vez que hemos recibido la nómina y los impuestos ya han sido aplicados sobre una base imponible mayor.

A la hora de hacer la declaración de la renta 2024 debes tener en cuenta todos estos elementos, porque pueden suponer una diferencia para una declaración de la renta negativa, es decir, que salga a devolver.

3. ¿Qué cantidad del salario se puede destinar a Retribución Flexible?

Si bien la formación y la guardería son beneficios de Retribución Flexible íntegramente exentos de IRPF por lo general, hay otros beneficios con una exención variable que hay que tener en cuenta:

- Cheques o ticket restaurante: están exentos de IRPF hasta 11€ por día laborable, lo que supone para los empleados un ahorro anual de unos 600€.

- Cheque o ticket guardería: 100% exentos de IRPF.

- Cheque o ticket transporte: están exentos de IRPF hasta 136,36€ por mes, con un máximo de 1500€ al año.

- Seguro médico: exento de IRPF hasta un importe de 500€ anuales, ya que no se considera renta a efectos fiscales. Las condiciones para la exención del IRPF en el seguro de salud pueden variar en aquellas comunidades que cuentan con una Hacienda foral, como Álava, Guipúzcoa y Vizcaya.

- Formación: 100% exento de IRPF, si bien es cierto que el tratamiento fiscal de los cursos de formación depende del tipo de contratación y de los objetivos perseguidos.

En estos casos la base de cotización no se ve afectada, pero sí el IRPF, siempre que se cumplan los límites establecidos para cada bien o servicio y el hecho de que, en ningún caso, podrán superar en su conjunto el 30 % del salario bruto anual del trabajador.

4. ¿Cómo se refleja la Retribución Flexible en la nómina?

Las personas físicas tienen una serie de gastos que Hacienda considera que son necesarios para el desarrollo de la actividad profesional. Gastos que están directamente relacionados con la actividad desarrollada y, por lo tanto, a ojos de la Administración, no forman parte de los rendimientos que obtiene una persona de su trabajo al no poder disfrutarlos como tales. Estos gastos serían, por ejemplo, los relacionados con comida, transporte público, guardería, formación relacionada con el puesto de trabajo y seguro médico.

Hacienda considera que estos gastos que realizan los empleados son necesarios para el desarrollo de su actividad profesional diaria y por lo tanto están exentos.

Cuanto mayor es la parte de estos gastos deducibles, más baja es su base imponible y, por tanto, menos impuestos a satisfacer. Cuantos más consumos necesarios podamos añadir como gastos deducibles tanto más conseguiremos reducirlos de la cantidad sujeta a impuestos: la llamada reducción de la base imponible que veíamos en el primer apartado.

De ahí la gran importancia e impacto de la Retribución Flexible sobre el poder adquisitivo de trabajadores, pues permite convertir en deducibles determinados gastos que de otra manera se consumirían desde el neto.

Al ser beneficios fiscales ligados al salario bruto (antes de impuestos), esto se reflejará directamente en la nómina y no será necesario por parte del contribuyente realizar ninguna acción específica en su declaración de la renta.

5. ¿Cómo se refleja la Retribución Flexible en la declaración de la renta?

Al abrir el borrador de la declaración de la renta, las retribuciones dinerarias (la primera cifra referente a nuestros ingresos del trabajo) ya tienen en cuenta los consumos exentos del pago del IRPF. La base imponible que aparece ya tiene restados los consumos comprendidos dentro de la Retribución Flexible.

Como indicábamos arriba, es la empresa la que previamente ha reflejado este consumo en la nómina y el empleado no necesitará hacer nada en su declaración de la renta.

En ningún caso un cambio en la renta afectará a los consumos en Retribución Flexible, aunque sí que afecten sobre el resultado de la declaración. En la declaración de la renta, la Retribución Flexible no afecta a la base imponible.

6. ¿Qué cantidad puede ahorrarse un salario medio gracias a la Retribución Flexible en la declaración de la renta 2024?

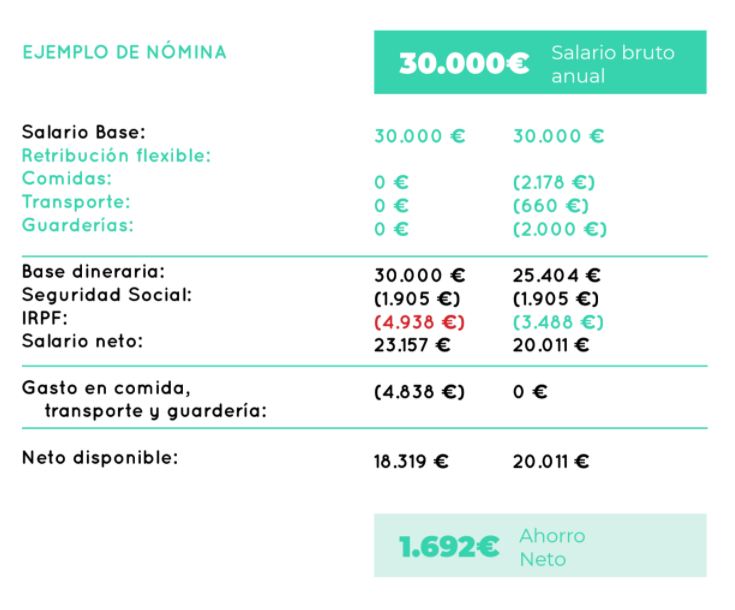

Para que todo lo explicado anteriormente pueda comprenderse del todo, nada mejor que un ejemplo real sobre el ahorro generado en un salario medio gracias a la Retribución Flexible.

María tiene 35 años, dos hijos y trabaja en Madrid en una empresa tecnológica. María prefiere no utilizar el coche para acudir a su trabajo, así que viaja en transporte público. Suele comer fuera todos los días y antes de ir al trabajo, lleva a su hijo menor de 2 años a una guardería cerca de casa. Todos estos servicios los consume utilizando las ventajas de la retribución flexible que le ofrece su empresa y consigue, así, un importante ahorro.

Como vemos, con un salario anual de 30.000 euros brutos anuales, María conseguiría ahorrar 1.692 euros anuales gracias a la Retribución Flexible. Pagaría en impuestos una cantidad (3.488€) muy inferior a la que le supondría el pagar estos servicios sin Retribución Flexible (4.938€).

Si finalmente María pagara los productos mediante Retribución Flexible, su declaración anual de la renta ya contaría con este ahorro. La base imponible que figuraría en el borrador sería de 26.512 € (salario base menos gasto total en Retribución Flexible).

Las ventajas de la Retribución Flexible en la declaración la renta pueden traducirse, por tanto, como un importante ahorro para el empleado con coste cero para la empresa. Un plan sencillo con 3 beneficios como hemos visto en el ejemplo puede cambiar el día a día, la motivación y el fin de mes de toda la plantilla.

¿Quieres impulsar la Experiencia de Empleado en tu empresa?

Te contamos todos los pasos que debes tener en cuenta para mejorar la felicidad de tu plantilla.

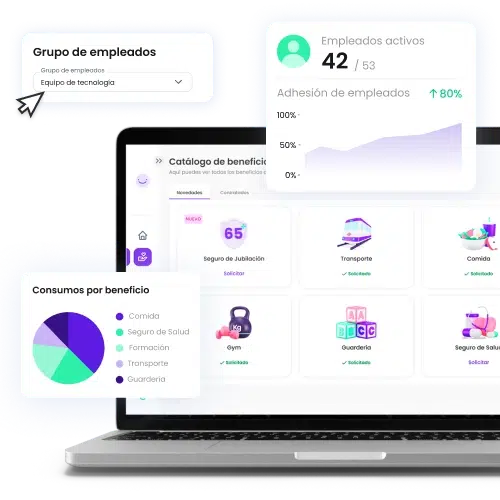

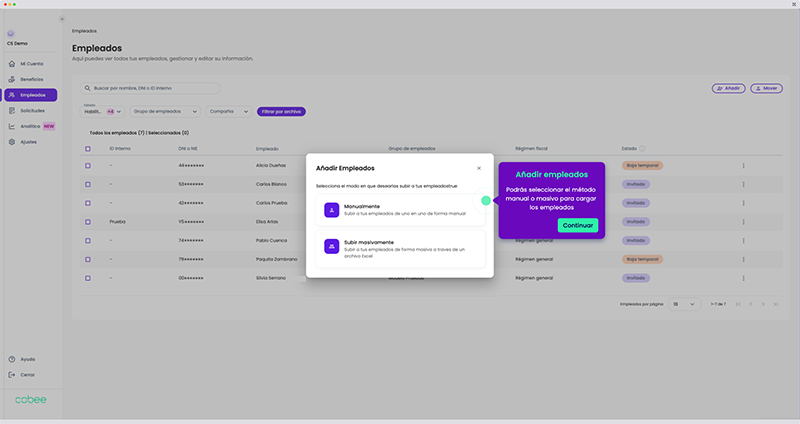

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

Informe Beneficios 2025

Descubre todas las tendencias en beneficios para empleados y empleadas

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados