[Guía definitiva] Cómo entender mi nómina

La mayoría de los trabajadores y trabajadoras en activo no se detienen a revisar todos y cada uno de los conceptos que aglutinan la nómina que reciben a fin de mes por parte de su empresa. Lo normal es que se fijen solamente en la cifra numérica que aparece como líquido total a percibir, es decir, en cobrar la cantidad adecuada a fin de mes.

Sin embargo, toda nómina refleja conceptos que los empleados y empleadas deberían conocer y, más importante aún, entender a la perfección.

¿Te has parado alguna vez a repasar detenidamente cada uno de los datos que aparecen en tu nómina? Y si lo has hecho, ¿los has entendido todos? Para muchos de vosotros la respuesta será, con casi total seguridad, negativa.

Si este es también tu caso, no te preocupes, no hay nada de lo que avergonzarse, diferenciar el salario de los complementos, de la retribución flexible o de las ratificaciones no es sencillo, más aún si te enfrentas al descifrado de tu primera nómina. Desde Cobee te indicamos los elementos clave que debes conocer.

Tabla de contenidos

- Los puntos clave de una nómina

- Comencemos por el encabezado

- Los devengos en tu nómina

- Las deducciones

Los puntos clave de una nómina

Entender todos los conceptos que aparecen en tu nómina es comprender qué está pasando con tu dinero o, lo que es lo mismo, a qué se destina una parte importante de tu sueldo o retribución.

La nómina es un documento obligatorio que ha de expedir la empresa a cada trabajador o trabajadora, una factura que atestigua la relación contractual entre el empleado y la empresa, el tipo de trabajo y las cantidades económicas percibidas a cambio.

Comencemos por el encabezado

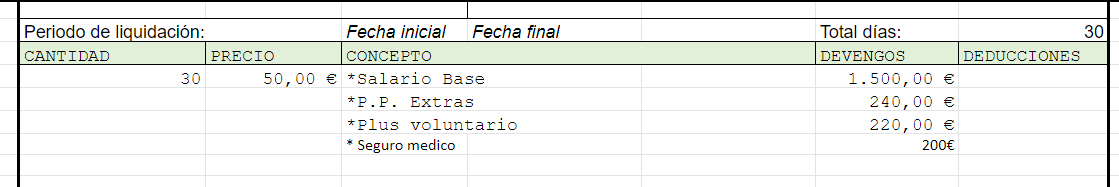

Toda nómina cuenta con uno en el que aparecen los datos básicos de la empresa (nombre legal, domicilio fiscal, CIF, etc.) y los del empleado (nombre y apellidos, DNI, número de afiliación a la Seguridad Social, etc). En muchos casos, además, se recoge la categoría del trabajador y su antigüedad como empleado en la compañía.

Junto a esta información, el encabezado de la nómina señala el periodo de retribución y el total de los días remunerados a través de la misma.

Los devengos en tu nómina

Este apartado es, seguramente, el que mayor problema comporta a los trabajadores y trabajadoras que intentan comprender en qué consiste exactamente su salario. Aquí aparece la retribución base junto a otras nociones como las pagas extras (si son prorrateadas) o los beneficios en calidad de retribución flexible (cheque restaurante, seguro médico, etc.), es decir, todos los ingresos que recibe el trabajador o trabajadora a cuenta de la empresa.

Pero, vayamos por partes.

- El salario de base: se refiere a la remuneración total o devengo que has recibido por el trabajo realizado en ese mes (la cuantía no puede ser inferior al pago mínimo que establezca el convenio de empresa o sectorial).

- Complementos salariales son las cantidades extraordinarias que percibes como empleado o empleada en calidad de incentivo, productividad, antigüedad, etc.

- Horas extraordinarias: aquellas llevadas a cabo al margen de tu horario laboral establecido, ya sean voluntarias o forzosas.

- Gratificaciones extraordinarias o pagas extras prorrateadas: el mínimo está establecido por Ley en dos pagas: la de Navidad y una más señalada por convenio y que suele coincidir con el inicio del verano. Estas pagas podrían estar prorrateadas en tu sueldo mensual.

- Retribución flexible: son aquellos beneficios o ventajas económicas proporcionadas por la empresa en concepto de ticket restaurante, tarjeta transporte, seguro médico, seguro de vida, etc, y que normalmente están exentas de IRPF ya que se consumen desde tu salario bruto o nómina. Si tu empresa te ofrece beneficios sociales, es decir, retribución por encima de tu salario, no aparecerán aquí. En función de la cantidad de ventajas o servicios de este tipo percibidos estarás aumentando tu poder adquisitivo sin incrementar la carga de impuestos en tu nómina. Recuerda que el total de lo que cobras en este capítulo no puede superar el 30 % de tu salario bruto o total devengado.

- Devengos no salariales: aquellos bienes y servicios que percibes de la empresa y que no tributan como salario, por ejemplo, prestaciones por despido, suspensión o traslado, prestaciones de la Seguridad Social, indemnizaciones o extras que compensen gastos ocasionados como dietas, kilometraje o transporte. Este tipo de percepciones no cotizan a la Seguridad Social.

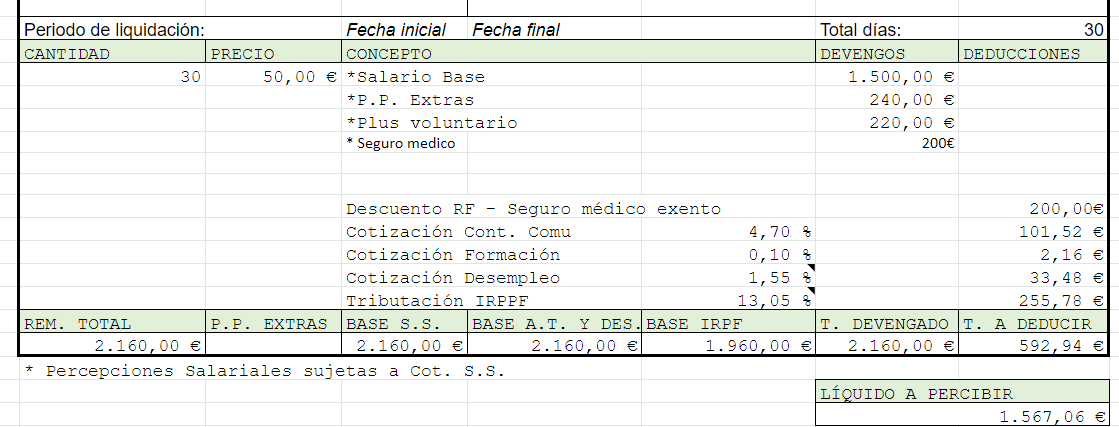

Ahora que conoces los devengos o ingresos de tu nómina puedes calcular fácilmente la cantidad total líquida a percibir o, lo que es lo mismo, el conocido como sueldo neto que verás ingresado en tu cuenta bancaria todos los meses y que resulta de restar al total de los devengos o salario bruto el total de las deducciones, que pasamos a especificar.

Las deducciones

Se trata de aquellos capítulos que lejos de sumar dinero a la nómina, lo restan.

Las más importantes son aquellas que hacen referencia a

- La cotización por formación a cargo de la empresa.

- La cotización por contingencias comunes, es decir, por aquellas situaciones en las que un trabajador, a causa de un accidente o enfermedad no laboral, se encuentre imposibilitado para el desarrollo de su actividad profesional.

- La cotización por desempleo, para poder acceder (en un futuro) a las ayudas y prestaciones ligadas a esta situación laboral. El porcentaje aplicable será distinto en función de si se trata de un contrato ordinario o de duración determinada a tiempo completo o parcial.

- La tributación por IRPF (Impuesto sobre la Renta de las Personas Físicas) es un impuesto de tipo directo y progresivo que grava, durante un año fiscal, toda las rentas que recibe una persona. Grava de manera diferente a cada individuo en función del origen de las rentas y de sus circunstancias personales y familiares. Lo deberemos de tener en cuenta siempre a la hora de realizar la declaración anual.

En cuanto a este último, es interesante saber que no se aplica sobre el total devengado pues no toma en cuenta, por ejemplo, aquellos beneficios económicos de los que se aprovecha el trabajador o trabajadora en concepto de retribución flexible.

Es por esta razón que la retribución flexible se convierte en una gran ventaja para los empleados y empleadas de las empresas, pues ven como su capacidad adquisitiva aumenta sin tener por ello que incrementar su sueldo y, con este, la base imponible susceptible de IRPF. En otras palabras, los trabajadores y trabajadoras consiguen así más ventajas por parte de la empresa sin tener que pagar más impuestos a cambio.

¿Quieres ahorrar en la declaración de la renta?

Te contamos todos lo que tienes que conocer en la GUÍA DEFINITIVA SOBRE LA RENTA 2019: 10 Claves para entender la declaración de la renta.