El IRPF en la nómina: ¿cuánto me ahorro con la Retribución Flexible?

IRPF en nómina, devengos, deducciones, Retribución Flexible… A la mayor parte de los empleados en España, dichos conceptos se les escapan. Efectivamente, son nociones que a menudo se atragantan si no disponemos de formación previa en la materia.

De hecho, cuando una empresa aborda la tarea de explicar qué es la Retribución Flexible y cómo contribuye a la economía de los trabajadores, lo primero que debe hacer es esclarecer ciertas incógnitas. Estas han de girar en torno al salario, su distribución, los impuestos y deducciones vigentes… Pero también en cómo cada caso particular puede verse afectado de una manera u otra en función de condicionantes muy personales.

Sea como sea que la empresa desee abordar ese proceso de formación e información, existen pasos a seguir. Al menos así debería ser para lograr el éxito de adhesión de la plantilla en un programa de Retribución Flexible.

1. Los conceptos de la nómina

Para empezar, es necesario entender cada uno de los conceptos que incluye la nómina, principalmente devengos, deducciones y conceptos.

A continuación, se debe profundizar en el IRPF, sus tramos dependiendo del salario y el impacto de estos en el neto anual.

Una vez resueltas las dudas pertinentes, el departamento de RRHH está en disposición de explicar qué es la Retribución Flexible y cómo contribuye al incremento de la capacidad adquisitiva de la plantilla.

Dependiendo del perfil de los trabajadores, de sus años cotizados, del salario bruto de la plantilla o de sus preferencias en cuanto a beneficios, la empresa podrá detallar en mayor o menor medida la implicación directa del IRPF en términos salariales concretos.

2. Cómo afecta el IRPF a la nómina

Toda empresa aplica el Impuesto sobre la Renta de las Personas Físicas (IRPF) en los sueldos de los trabajadores. Lo hace en forma de retención, de manera mensual durante todo el año fiscal, para así adelantar el consabido pago a la Agencia Tributaria. Dicho concepto aparece siempre desglosado, o debería, en cada una de las nóminas del empleado.

La tributación por IRPF es un impuesto directo y progresivo. Esto último quiere decir que grava de manera diferente y proporcional a cada persona en función de su retribución.

De hecho, la empresa calcula la aplicación del IRPF a cada profesional en función de unas tablas que marcan las horquillas de salario a tener en cuenta para cada tipo.

| TRAMOS IRPF 2025 | Tipo estatal | Tipo autonómico | Tipo total |

| De 0 € a 12.450 € | 9,5 % | 9,5 % | 19 % |

| De 12.450 € a 20.200 € | 12 % | 12 % | 24 % |

| De 20.200 € a 35.200 € | 15 % | 15 % | 30 % |

| De 35.200 € a 60.000 € | 18,5 % | 18,5 % | 37 % |

| De 60.000 € a 300.000 € | 22,5 % | 22,5 % | 45 % |

| Más de 300.000€ | 24,5% | 22,5% | 47% |

Es importante explicar a la plantilla cuáles son los tramos del IRPF que les corresponden de manera individual. Y tener en cuenta que el IRPF se divide en el tipo estatal y el tipo autonómico, y que este puede variar de un año a otro.

Lo que nos interesa saber es, sobre todo, que el IRPF no se aplica sobre el total devengado ya que, por ejemplo, no toma en cuenta ciertos beneficios económicos que el trabajador disfruta a cargo de la empresa. He ahí la ventaja de los planes de Retribución Flexible para las plantillas.

3. Cómo regula Hacienda las retenciones de la empresa

Además de la retribución, el IRPF tiene en cuenta otras variables como la situación familiar de cada empleado o sus bienes.

De hecho, según la propia Agencia Tributaria, “constituye el objeto del impuesto la renta del contribuyente, entendida como la totalidad de sus rendimientos (trabajo, capital y actividades económicas), ganancias y pérdidas patrimoniales y las imputaciones de renta que se establezcan por ley (rentas inmobiliarias, transparencia fiscal internacional y cesión de derechos de imagen), con independencia del lugar donde se hubiesen producido y cualquiera que sea la residencia del pagador.”

Esto quiere decir que la cantidad que aparece en la nómina como IRPF no es un pago exacto de impuestos, sino que se trata de una retención aproximada que realiza nuestra empresa. El cálculo de la cifra final a pagar no lo veremos hasta la declaración de la renta del año que viene, donde se calculará si las cantidades retenidas coinciden o no con lo que tenemos que pagar a hacienda.

4. La Retribución Flexible en la nómina

Los conceptos enmarcados dentro de la Retribución Flexible suponen una gran ventaja para los empleados de las empresas, pues disfrutan de complementos muy ventajosos que no aumentan esa base imponible susceptible de ser gravada por el IRPF.

La plantilla consigue así extender su capacidad adquisitiva y disfrutar de servicios muy valorados a un precio muy económico. Y es que, además de ventajas en los precios de contratación, no tienen que pagar por ellos a Hacienda un porcentaje estipulado en materia de impuestos.

Y es que, el salario que se destina a Retribución Flexible se descuenta del bruto, logrando así una reducción de la base imponible sujeta al pago del IRPF. Esta reducción afecta al tramo de IRPF, el cual disminuye, de tal forma que también lo hace el porcentaje estipulado en las tablas de gravamen.

Seguro médico, seguro de vida…, son beneficios que normalmente están exentos de IRPF, siempre y cuando no superen el 30% del salario bruto o total devengado.

5. Cómo se refleja la Retribución Flexible en la nómina

Lo importante tanto a la hora de aplicar una retención en la nómina como de habilitar un plan de Retribución Flexible, es que ambos conceptos aparezcan correctamente documentados en la nómina. Es decir, expresados nominalmente y, junto a ellos, el porcentaje de retención sobre el importe del sueldo bruto sujeto al salario.

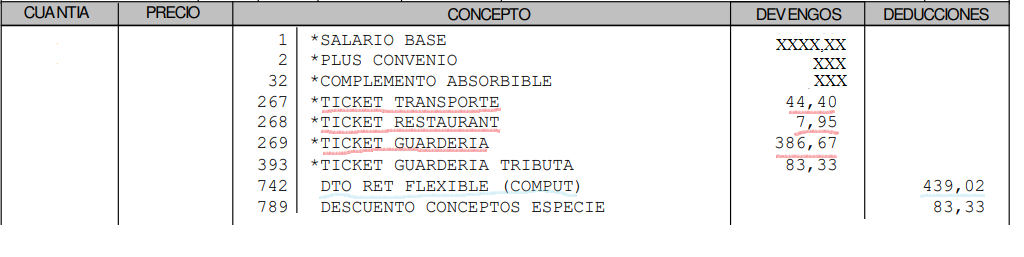

De esta forma, el trabajador comprobará, de forma sencilla, cómo su plan de Retribución Flexible actúa a favor de su nómina. En la parte de devengos, podrá ver los consumos que ha efectuado en productos y servicios de Retribución Flexible (en nuestro ejemplo, cheque restaurante, transporte y guardería). Aparecerán en devengos como parte del salario bruto del empleado. Y, en la parte de deducciones, aparecerá la suma de estos importes como el cómputo total a descontar.

La fórmula es la siguiente: cuanto mayor sea la cantidad de estos gastos deducibles, más baja será la base imponible y, por tanto, menos impuestos a satisfacer en la renta.

Recordemos que los empleados tienen la ventaja de confeccionar su propio plan de Retribución Flexible de manera voluntaria y según sus necesidades: cada uno decide qué beneficios necesita y qué importe consume.

¿Necesitas ayuda para entender tu nómina?

Consulta nuestra guía, te explicamos todos los conceptos y el impacto real en tu salario.