¿Qué IRPF me corresponde en el 2024?

El IRPF o Impuesto sobre la Renta de las Personas Físicas es un impuesto que grava todas las rentas que recibe una persona durante un año fiscal en todo el territorio español. Mediante este impuesto se pretende que todos los españoles contribuyan al gasto público, pero no de igual forma. Por un lado, pagarán distintos impuestos personas con sueldos diferentes; por otro lado, pagarán distintos impuestos personas con el mismo sueldo pero en circunstancias personales y familiares diferentes (personas dependientes, discapacitados, familias con hijos…).

A continuación vamos a ver todo lo que necesitas saber sobre el IRPF para estar al día y saber qué IRPF te corresponde pagar en la próxima declaración de la renta.

1. Rentas sujetas a IRPF según la Agencia Tributaria

Empecemos por el principio: ¿qué grava el IRPF? Existen 5 tipos de rentas sujetas al pago del IRPF en función de su procedencia:

Rendimientos del trabajo

Comprenden la totalidad de las contraprestaciones dinerarias o en especie que deriven del trabajo personal o de una relación laboral. Es decir, el dinero procedente de mi trabajo (incluyendo pensiones, desempleo, subsidios…).

Rendimientos de capital inmobiliario

Aquellas que derivan del arrendamiento de una propiedad inmueble o del simple hecho de poseer la titularidad de un derecho de uso y disfrute sobre la misma. Hablamos aquí del dinero que nos proporcionan las propiedades inmobiliarias que tengamos.

Rendimientos de capital mobiliario

Incluye los ingresos que provengan de bienes y derechos no inmuebles y no resultantes de una ganancia patrimonial. O sea, el dinero ahorrado y depositado en cuentas bancarias.

Rendimientos de actividades económicas

Aquellos obtenidos por el desempeño de una actividad profesional o actividad empresarial por cuenta propia y con la finalidad de intervenir en la producción o distribución de bienes o servicios.

Rentas por ganancias o pérdidas patrimoniales

En esta categoría se recogen las rentas (ganancias o pérdidas) derivadas de las variaciones en el valor del patrimonio del contribuyente, en otras palabras, de cualquier donación, permuta, venta, etc.

Si ya tenemos claro todas aquellas rentas que generan impuestos y que seguramente debamos declarar, es importante también echar un vistazo a todas aquellas situaciones o acciones que nos pueden ayudar a ahorrar en la declaración de la renta.

2. Tramos donde hacienda retiene IRPF en 2024 en rentas del trabajo

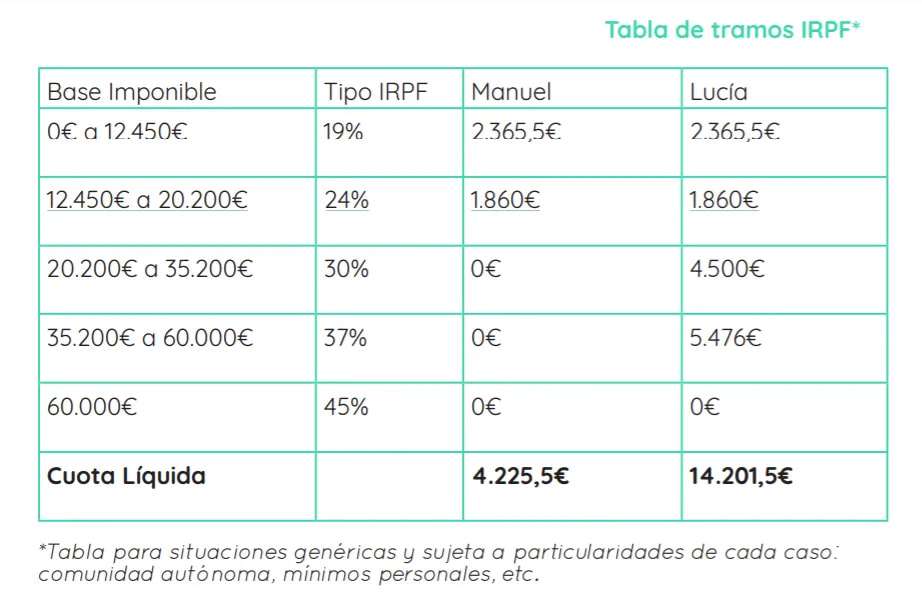

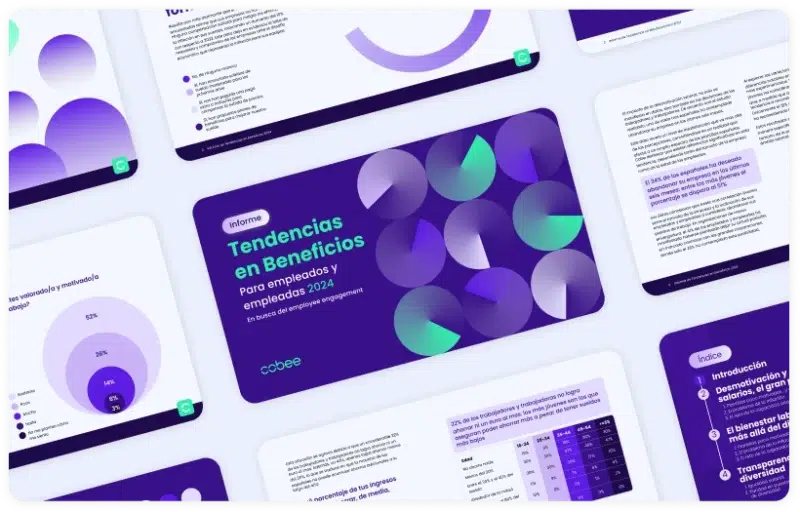

El impuesto del IRPF en España es de carácter progresivo, esto quiere decir que cuanto más altos sean los ingresos brutos de la persona física, mayor será el porcentaje de impuestos a pagar. Esta peculiaridad busca gravar con más impuestos a las personas que reciben mayores ingresos.

Para establecer esta progresividad, se aplican los llamados tramos del IRPF, que es el porcentaje que hay que aplicar. Cabe señalar que el pago de impuestos se divide en una parte estatal y otra autonómica. Es decir, hay unos límites y porcentajes para cada tramo que aplica el Estado y otros límites y porcentajes que aplica cada autonomía. Al sumar ambas partes se consigue el total.

Debido a esta característica, es más que seguro que tributes en varios tramos dentro de una misma renta, en la medida en que se satisface el porcentaje a pagar de cada tramo. El cálculo del IRPF se realiza teniendo en cuenta el tipo aplicado según vamos ganando más y saltando en los tramos. El porcentaje del último tramo en el que nos situemos será nuestro IRPF marginal.

TABLA DE TRAMOS DE IRPF DE LA AGENCIA TRIBUTARIA

3. ¿Por qué parte de mi salario pagaré IRPF en 2024 con mi nómina?

Como hemos visto en el primer punto, el IRPF grava distintos rendimientos, así como ganancias patrimoniales, pero se aplica sobre los rendimientos que obtenemos de nuestro trabajo, que es la base imponible, no sobre los ingresos como tales.

Por ejemplo, un empleado con una remuneración anual de 50.000 euros no está obligada a pagar IRPF por esa cantidad, sino por aquella que resulte después de descontar una serie de obligaciones fiscales y cantidades propias de la actividad laboral como, por ejemplo, el pago de la cuota a la Seguridad Social. Estos términos pueden ser amplios, por eso la Administración aplica una serie de conceptos generales para discernir lo que son y no son gastos deducibles o exentos del pago del IRPF.

Es aquí donde entran en juego las reducciones y los gastos exentos, concretamente las ventajas de la retribución flexible en el pago de impuestos. Este tipo de compensación favorecida desde la empresa, permite al empleado beneficiarse de la exención total o parcial de IRPF en el pago de ciertos productos y servicios.

Además, Hacienda también asume que, en función de la situación personal de cada contribuyente, existe una determinada parte de los ingresos que ha de ser liberada de impuestos (al tratarse de mínimos considerados como necesarios para poder sobrevivir).

4. Ejemplo de aplicación del IRPF según sueldo

El pago de IRPF es progresivo, ¿esto quiere decir que para un salario bruto de 50.000 €, como el del ejemplo anterior, el IRPF es del 37 %? Sí, pero no exclusivamente.

Si bien el 37 % es el tramo final, sólo se pagará este porcentaje por la cantidad que hay dentro de ese tramo. Es decir, los impuestos no saldrán de calcular directamente el 37% de 50.000 € (que supone 18.500 € ) ya que esto puede perjudicar las aspiraciones laborales de cualquier persona. La tarifa del impuesto en cada tramo se calcula únicamente sobre el exceso, no sobre la totalidad.

Imaginemos a Manuel y Lucía, dos trabajadores que cobran 20.200 € y 50.000 € respectivamente. Esta es la manera en la que se tributa siguiendo la lógica de evolución sobre los tramos:

Como vemos, pagarán los mismos impuestos hasta los 20.200 €. Posteriormente, Lucía pagará más impuestos cuando entre en el siguiente tramo.

5. La obligación de declarar el IRPF en 2024

La obligación de declarar el IRPF no afecta siempre a las mismas personas, pues los ratios fijados para las rentas, capital inmobiliario, etcétera, pueden variar de uno a otro ejercicio.

En el actual, están obligados a presentar la declaración del IRPF los siguientes contribuyentes:

1. Todos los contribuyentes que obtengan rendimientos de trabajo iguales o superiores a 22.000 euros brutos anuales si proceden de un único pagador.

2. Aquellos contribuyentes que obtuviesen durante el correspondiente ejercicio rentas del trabajo superiores a 14.000 euros procedentes de más de un pagador y cuando la suma de las cantidades percibidas del segundo y restantes pagadores superen los 1.500 euros anuales. Los 14.000 euros serán el límite para declarar también cuando se perciban pensiones compensatorias del cónyuge o anualidades por alimentos no exentas, cuando el pagador de los rendimientos del trabajo no esté obligado a retener o cuando se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención.

3. Aquellos contribuyentes con rendimientos íntegros del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta con el límite de 1.600 € anuales, salvo las ganancias patrimoniales de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva en las que la base de retención no proceda determinarla por la cuantía a integrar en la base imponible.

4. Aquellos contribuyentes que superen los 1.000 euros anuales en rentas inmobiliarias imputadas, rendimientos íntegros no sujetos a retención derivados de Letras del Tesoro, o subvenciones para la compra de vivienda de protección oficial o de precio tasado y demás ganancias patrimoniales derivadas de ayudas públicas.

La información general sobre quienes están obligados y quienes no a tributar está recogida en un manual práctico de la Renta 2020 que proporciona la Agencia Tributaria con el fin de aclarar todas las dudas que puedan aparecer al respecto, de la misma forma, en dicho manual encontramos información pertinente a la hora de revisar nuestro borrador, como las deducciones generales de la cuota para el ejercicio 2019, así como las deducciones autonómicas a las que tiene derecho el contribuyente en el último ejercicio, a excepción de Navarra y País Vasco al tratarse de territorios forales con normativa y sistema de tributación propios.

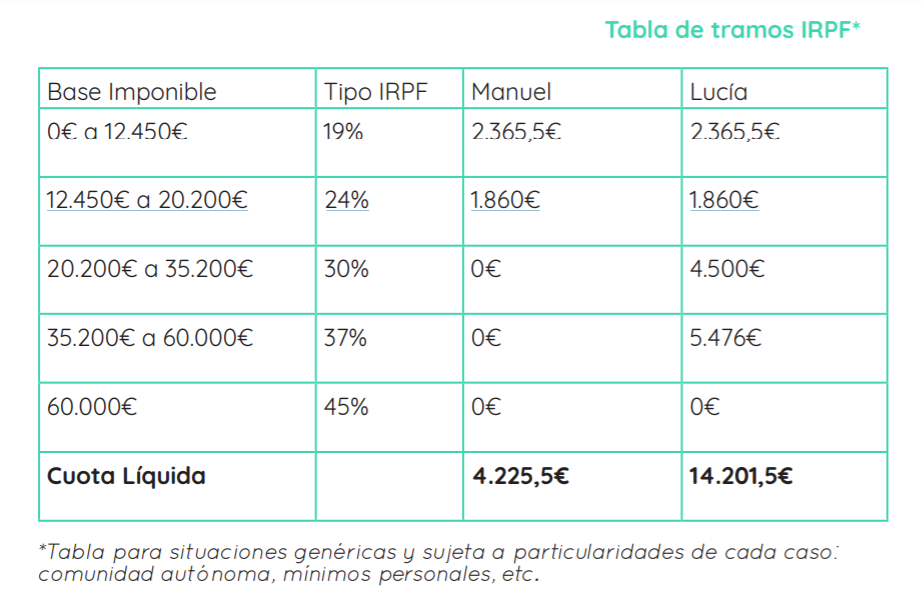

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Haz un tour interactivo por nuestra plataforma

Descubre cómo reducir la carga administrativa y triplicar el engagement de tus empleados

Informe Beneficios 2024

Descubre todas las tendencias en beneficios para empleados y empleadas

Informe Beneficios 2024

Descubre todas las tendencias en beneficios para empleados y empleadas

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados

Simulador Retribución Flexible

Conoce todo el ahorro que puede conseguir tu empresa o tus empleados